A Magyar Nemzeti Bank hosszú idő után először nem emelt a lakossági hitelek kamatának mértékét is meghatározó egyhetes betéti kamaton csütörtökön. Ez azt jelenti, hogy annak mértéke továbbra is négy százalékon áll. Bár Virág Barnabás alelnök korábban jelezte, hogy nem fognak minden héten kamatot emelni, a piacot mégis meglepte a mostani döntés, és hírre megállt a forint euróval szemben néhány napja történő erősödése. Sőt,az árfolyam 361,8 forintról 363,4 forintig gyengült, igaz aztán gyorsan visszakorrigált.

A mostani döntés azért meglepő, mert a forint évek óta tartó gyengüléséhez az elmúlt fél évben csatlakozott a jelentősen megugró infláció, ez utóbbi visszafogására a kamatemelés a legfontosabb fegyver. A gazdaságban járatlan szemlélő számára egyfajta kivédhetetlen sorscsapásnak tűnnek ezek a jelenségek. A témában jártas közgazdászokat kérdeztünk, valóban így van-e.

– A forint árfolyamának nominális és főként reálleértékelődése az elmúlt években nem véletlenszerűen és az utolsó egy-két évet leszámítva nem a makrofolyamatokból szükségszerűen adódott. Ez a jegybank és a kormány tudatos, és a forint téves, leértékelődést erőltető politikájának a következménye – nyilatkozta a Magyar Hangnak Surányi György egyetemi tanár, a jegybank korábbi elnöke.

Éppen ezért a forint árfolyam alakulását a makrofolyamatok egészében ágyazva érdemes vizsgálni. A 2010-es 267 forint-euró árfolyam – a főként a mesterséges árfolyam-gyengítés hatására – ma már 370 forint körül alakul. A magyar fizetőeszköz elmúlt években kimutatható reálleértékelődése megkérdőjelezi a gazdaságpolitika szándékát, a felzárkózást, a termelékenység gyors emelését, vagyis a nemzetközi versenyképesség javítását. A forint reálleértékelődése – a hazai és a külföldi infláció különbségét meghaladó árfolyam-romlás – a lemaradás és nem a felzárkózás tükröződése.

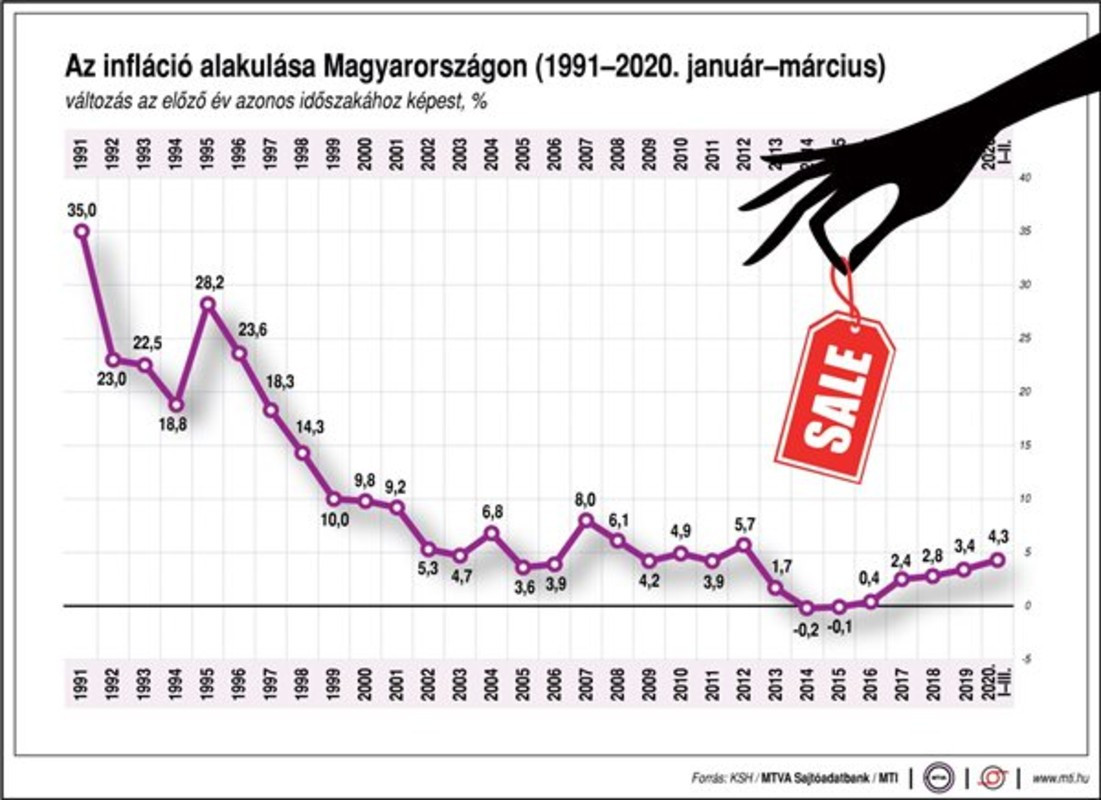

Surányi szerint a gyorsuló reálleértékelődés különösen 2019 óta mérhető. Ezt megelőzően a kormány és a jegybank 2016 után követett erőteljes túlkeresletet és ennek nyomán túlfűtöttséget, inflációgyorsulást és külső egyensúlyromlást okozó fiskális, jövedelmi és monetáris politikáját a kedvező külső feltételek átmenetileg ellensúlyozták. A globális térből érkező jelentős árcsökkenés – nyersanyag-, energiaárak felére estek, deflációt importáltunk az EU-ból – és a cserearányok javulása részben visszafogta az infláció gyorsulását és a külső egyensúly romlását.

Azonban 2020 elejére – tehát a pandémiaválság előtt – nálunk már 4,7 százalékra emelkedett az infláció, pedig a monetáris unióban még csupán 0,5 százalékos volt az áremelkedés mértéke. 2020-ban azután a pandémia okozta válság ideiglenesen több mint megállította az infláció gyorsulását. De a jegybank és kormány a válság elmúltával már indokolatlan túlkeresletet teremtő politikája miatt az infláció egyenes vonalban ott folytatódik, ahol 2020 elején félbeszakadt, és jelenleg 7 százalék felett jár.

Jelentős javulásra egyelőre kevés a remény, azt is mondhatnánk, több tényező együttes hatásának eredményeként nem sok jóra számíthatunk. Így a költségvetés magas hiánya, a belföldi megtakarításokkal nem fedezett és eddig még be sem érkezett, de már megelőlegezett EU-s források, a folytatódó kétszámjegyű béremelések, az a tény, hogy az MNB egészen mostanáig csupán látszatszigorításokat eszközölt a kamatkondíciókban (az egyéb nem konvencionális eszközökben érdemi változás talán most indul), valamint a forintárfolyam tartós gyengesége olyan pénzbőséget, olyan költségemelkedést, olyan inflációs nyomást és különösen az inflációs várakozások olyan emelkedését okozzák, ami sok jóval nem biztat. Különösen akkor, ha figyelembe vesszük azt is, hogy most a külső piacokról nem deflációt, hanem inflációt importálunk. Nehezíti a helyzetet, hogy a túlfűtöttség és a romló cserearányok miatt deficitessé vált a folyó fizetési mérleg is. Ebben a keretben különösen fájdalmas a jegybank heti gyakoriságú 20 bázispontos, bátortalan, megkésett és törvényszerűen hatástalan nominális kamatemelése. Nemcsak a kamatcsatorna, de az árfolyamcsatorna sem képes ezért az infláció mérséklésére.

Róna Péter közgazdász, Az Oxfordi Egyetem oktatója hasonlóképpen látja a helyzetet. Szerinte a Magyar Nemzeti Bank az elmúlt néhány évben rosszul kezelte az inflációt, monetáris intézkedéseivel inkább fűtötte, mint hűtötte az inflációt, és idén sem tudott hatékonyan fellépni ellene. Ezért most egyetlen lépésben legkevesebb másfél-két százalékkal emelni kellene az alapkamatot, majd a helyzet alakulásához idomulva szükség esetén tovább növelni, amíg nem mutatkoznak az eredmények, azaz csökkenni nem kezd az infláció. A helyzet súlyosságát mutatja, hogy a kamatszintet meghatározó egyhetes betéti kamat jelenlegi, négy százalékos szintje nagyon messze van a 7,4 százalékos inflációtól. Amíg a különbség el nem tűnik, nem várható az infláció csökkenése.

– Azt is szem előtt kell tartani, hogy amennyiben kezelni akarjuk az inflációt, akkor a jelzáloghiteleknél a jövő év első felében elrendelt kamatstop árát valakinek meg kell fizetni, hiszen az ismét csak növeli az inflációs nyomást. A gyakorlatban ez azt jelenti, hogy a jelzáloghitelesek védelme miatt elmaradt monetáris szigorítást – kamatemelést – a többi adóson, a vállalkozásokon, a személyi és egyéb hiteladósokon, illetve az amúgy is kivéreztetett önkormányzatokon fogják behajtani – tette hozzá a közgazdász.

Azzal is tisztában kell lenni, hogy komolyabb monetáris szigorítás hiányában a forint az első negyedév végére akár a 380 forintos euróárfolyamot is átlépheti, ami egyben azt is jelenti, hogy a folyamatosan gyengülő forint tovább erősíti az inflációt, aminek hatására ismét csak gyengül a forint, vagyis kialakul az az ördögi kör, amelyből határozott intézkedés híján lehetetlen kilépni.

Jelenleg ugyanis a jegybank határozatlan kamatemelő politikája aranybányát jelent a forintra spekulálók számára: bátran shortolhatják a forintot, mert biztosan nem fizetnek rá. Ha azonban egyetlen nagy lépésben emelné a kamatot az MNB, az határozottan erősítené a forintot, azaz egyértelmű üzenetet jelentene a forintra spekulálók számára, hogy rosszul járhatnak. És azok, akik éppen a nagy kamatemelés előtt shortolnák a forintot, valóban veszteségeket szenvednének.

A magyar gazdaság jelenlegi helyzetében Róna Péter a forint euróval szembeni egyensúlyi árfolyamát a 340-350 forintos sávban tartja reálisnak, ebben a sávban ugyanis nem fűti az inflációt, de nem is jelent deflációt. Olyan, – a fentiekben vázolt – monetáris és fiskális politikára lenne szükség, amely ezt az árfolyamot biztosítani tudja, hogy végre kitörhessünk az ördögi körből, amelyben jelenleg járunk.